Georges El Haddad, Université de Lorraine et Julien Grandjean, Université de Lorraine

Le gouvernement, indique le « prix Nobel » d’économie 1993 Douglass North, détient le monopole de l’usage de la force. Il est le seul à pouvoir saisir et disposer des ressources individuelles des citoyens. Ainsi, la taxation est l’un de ses instruments d’action principaux. Mais c’est également l’un des instruments les plus compliqués à utiliser, notamment parce que l’ensemble des citoyens y est soumis et que, par conséquent, toute variation dans l’utilisation de cet instrument est instantanément ressentie au cœur du pays.

Une taxe en particulier fait aujourd’hui grand bruit du fait des revendications exprimées par les « gilets jaunes ». Il s’agit de l’impôt de solidarité sur la fortune (ISF), substitué en 2017 sur décision du président de la République Emmanuel Macron, qui l’avait annoncé dans son programme de campagne, par un autre impôt : l’impôt sur la fortune immobilière (IFI) dont l’assiette est différente en ce sens qu’elle ne prend plus en compte que les biens immobiliers (excluant ainsi du calcul biens mobiliers et actifs financiers) des contribuables. Dans son allocution télévisée du 10 décembre, Emmanuel Macron a énoncé toute une série de mesures visant à apaiser le mouvement de colère, parmi lesquelles le rétablissement de l’ISF ne figure pas.

Un impôt chargé de sens

L’ISF porte avec lui une certaine image de la société. Imposer les grosses fortunes renvoie aux citoyens l’image d’une volonté de redistribution et de lissage des dotations au sein du pays. Le supprimer renvoie une image tout à fait contraire, perçue par beaucoup comme une volonté affichée de maintenir les inégalités et de favoriser les plus aisés. S’attaquer à cet impôt, dans un sens ou dans l’autre, revient à se mettre à dos une partie de la société.

Dans le premier cas, les classes aisées se sentent lésées de façon injuste, avec une impression de sanction de leur réussite ; dans le second cas, les classes populaires et moyennes ont l’impression que le jeu de la redistribution n’est pas joué par ceux qui pourtant pourraient le plus y participer. En choisissant de supprimer l’ISF pour le remplacer par l’IFI, Emmanuel Macron a fait le choix de lancer un message positif aux classes aisées et aux investisseurs. Le fameux appel lancé par le président nouvellement élu aux entrepreneurs et investisseurs français partis à l’étranger repose en partie sur des actes forts, qui marquent les esprits. La suppression de l’ISF – ou plutôt sa mutation – en est une.

La survie politique par la conservation des « followers »

Les électeurs qui ont voté pour Emmanuel Macron lors de la dernière élection présidentielle ne l’ont pas tous fait pas conviction – nombre d’électeurs ont voté par stratégie. Mais certains ont construit leur choix sur les annonces visant à redorer l’image de la France, de sorte à attirer les investisseurs étrangers et par là même des richesses et de l’emploi. D’autres, évidemment, ont été séduits par la suppression de l’ISF en elle-même pour des raisons fiscales personnelles.

Quoi qu’il en soit, le candidat Macron n’aurait pas pu se saisir seul du pouvoir. Comme le note Gaetano Mosca dès 1939 dans son ouvrage The Ruling Class, « un individu seul ne peut commander un groupe sans trouver dans le groupe une minorité pour le soutenir ». De fait, Emmanuel Macron se doit et doit à ses électeurs convaincus, ses « followers », de faire le choix de la cohérence et de la fidélité. S’il souhaite conserver ses soutiens et assurer sa survie politique, Emmanuel Macron n’a donc d’autre choix que de maintenir la suppression de l’ISF.

Si les « followers » d’Emmanuel Macron semblent aujourd’hui former une minorité, il faut noter que la majorité est très désorganisée entre « gilets jaunes » sans réels leaders, récupération politique de tous bords, citoyens silencieux, citoyens apportant leur sympathie aux « gilets jaunes » sans y adhérer, ou encore citoyens s’opposant au mouvement sans pour autant se satisfaire de la politique du gouvernement. Or, comme le souligne également Mosca, « la domination d’une minorité organisée, obéissant à un seul élan, sur une majorité désorganisée est inévitable ». L’intérêt du président Macron est donc de maintenir cette unité le temps que la tempête baisse d’intensité.

La théorie économique comme appui : survol historique

Emmanuel Macron peut par ailleurs s’appuyer sur la théorie économique pour justifier son choix. En effet, depuis près de sept siècles, divers économistes expliquent qu’il existe une relation inverse entre les taux d’imposition élevés et les recettes fiscales publiques.

Il est possible de faire remonter cette théorie fiscale au XIVe siècle, avec Ibn Khaldoun. Au XVIe siècle, l’économiste et conseiller du roi Henri IV, Barthélémy de Laffemas, constate déjà que, plus on taxe les riches, moins ils paient d’impôts. L’Ancien Régime français affirme que « l’expérience, cette leçon souvent tardive, a démontré une vérité dont il n’est pas permis de douter : c’est que les impôts ont des bornes au-delà desquelles ils se nuisent réciproquement ; c’est que, ces bornes passées, ils ne sont plus qu’une charge pour les peuples et une ressource faible, quelquefois même illusoire pour l’État » (Arrêté du parlement, 1782). Au même moment, Adam Smith souligne dans le livre V de La richesse des nations (1776) que l’impôt pouvait « entraver l’industrie du peuple et le détourner de s’adonner à certaines branches de commerce ou de travail ».

Après la Révolution française, Jean‑Baptiste Say, dans son Traité d’économie politique (Livre III), indique quant à lui qu’un « impôt exagéré détruit la base sur laquelle il porte ». Say explique qu’une diminution d’impôt augmente les recettes fiscales et fait voir aux gouvernements ce qu’ils gagnent à être modérés.

À son tour, l’ingénieur-économiste français Jules Dupuit observe le même phénomène fiscal en 1844. C’est Joseph Barthélemy, défenseur de la démocratie libérale avant son tournant réactionnaire, qui formule ainsi ses observations : « les hauts taux tuent les totaux ».

La courbe de Laffer et ses bases empiriques

En 1974, Arthur Laffer, économiste américain, au cours d’un dîner dont les économistes connaissent bien l’histoire, dessine sur la nappe du restaurant dans lequel il mange avec des membres de l’administration du président Gérald Ford une courbe sommaire qui sera rendue célèbre sous le nom de courbe de Laffer grâce à un article du Wall Street Journal, dont un journaliste, en l’occurrence Jude Wanniski, est présent au dîner.

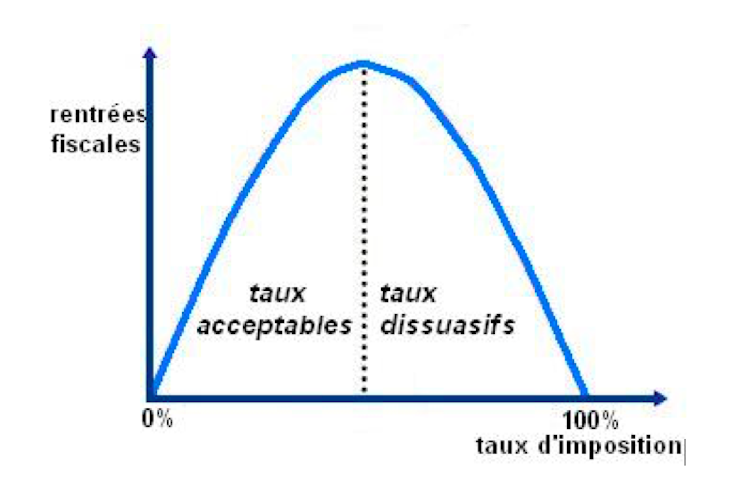

À l’origine de la courbe, l’État ne gagne rien car le taux d’imposition est de 0. Progressivement, les recettes de l’État augmentent suivant le taux d’imposition jusqu’à un optimum. Cet optimum est le taux d’imposition maximum accepté et payé par les contribuables. Au-delà de cet optimum, si l’État augmente le taux d’imposition, ses recettes fiscales diminuent. Il y a trois causes à cette diminution :

- une partie des agents économiques ne voit pas l’intérêt de travailler davantage, considérant que leur surcroît de travail va être capté par l’administration fiscale ;

- une autre partie des agents économiques décide de travailler de façon informelle (familièrement, le travail « au noir ») pour échapper à l’impôt ;

- une dernière partie, la plus entreprenante, va chercher une imposition plus clémente et des investissements plus rentables à l’étranger.

Ainsi, Laffer montre par le biais de sa courbe que trop d’impôt a tendance à décourager la volonté de gagner de l’argent. Les travailleurs ne veulent plus travailler, les investisseurs ne veulent plus investir ce qui, de fil en aiguille, ralentit l’économie. « Trop d’impôt tue l’impôt », disait-il.

Une myriade de chefs d’État, parmi lesquels Ronald Reagan ou Margaret Thatcher, ont opté pour la baisse des impôts pendant des années. Moins d’impôt aboutit à plus d’investissement, ce qui augmente l’emploi ainsi que la croissance et, in fine, réalise l’intérêt général, comme tente de le démontrer l’ancien maire de New York Rudolph Giuliani dans la vidéo ci-dessous :

Même si la courbe de Laffer n’a pas d’échelle précise, des mesures empiriques de l’effet de la diminution de la pression fiscale ont été mises en évidence à diverses occasions, comme l’illustrent les deux exemples qui suivent.

Ainsi, l’économiste Florin Aftalion cite l’exemple américain : en 2004-2005, les recettes fiscales du gouvernement ont augmenté de 8 % et 9 % dès l’entrée en vigueur de mesures de réduction d’impôt. En avril 2006, le Trésor américain a annoncé que les recettes fiscales avaient ainsi atteint leur second point le plus haut de l’Histoire à la suite des baisses d’impôts de 2003.

En 2010, le Royaume-Uni augmente le taux marginal à 50 %. Loin de rapporter ce qui a été prévu, cette mesure rapporte au mieux 45 % du montant attendu et aurait même pu réduire les recettes fiscales, selon le Trésor.

Maintenir le cap

Outre la théorie économique, Emmanuel Macron peut s’appuyer sur les premiers résultats positifs connus depuis son ascension à la tête du pays. Divers arguments ont été avancés par le gouvernement pour justifier la réforme de l’ISF : une hausse des investissements dans l’économie productive française (Christophe Castaner, porte-parole du gouvernement en 2017), une stimulation du marché des actions et du CAC 40 (Bruno Le Maire, ministre de l’Économie en 2017), une limitation des départs à l’étranger de la part des plus grosses fortunes pour échapper à l’impôt (Gérald Darmanin, ministre de l’Action et des comptes publics en 2017).

« L’infographie du jour : ISF, un impôt en voie de réforme », Les Echos.

Il semblerait justement que ces arguments commencent à s’avérer dans la réalité. Ainsi, le rapport annuel de l’agence Business France fait état d’une hausse remarquable des investissements étrangers sur le territoire national pour l’année 2017. En effet, cette étude relève le fait que 54 % des décideurs étrangers estiment que la France est plus attractive, ou encore que le nombre de projets d’investissement étrangers a augmenté de 16 % par rapport à 2016, ce qui a conduit à la création ou au maintien de plus de 30 000 emplois. Certes, la disparition de l’ISF n’est pas forcément directement liée à ce bilan positif mais elle fait partie d’un ensemble de réformes qui, comme nous l’avons indiqué, lance des signaux positifs auprès des investisseurs.

Survie politique, théorie économique et premiers résultats positifs sont donc autant d’éléments qui poussent le président Macron à laisser les demandes des « gilets jaunes » concernant l’ISF insatisfaites. Mais un autre débat, philosophique celui-là, peut s’ouvrir. La politique fiscale a d’autres enjeux qui ne sont pas sans rappeler les théories de la justice sociale. Par exemple, John Rawls, dans son livre le plus commenté du XXe siècle Social justice (1971), explique que l’adéquation justice/équité entre la taxation du capital des ménages aisés et la contribution des ménages modestes/moyens est un enjeu majeur de politique fiscale.

Bien qu’économiquement, politiquement et historiquement fondée, la suppression de l’ISF au profit de l’IFI pourrait paraître injuste pour certains, inéquitable pour d’autres, stimulante pour les investissements et efficace pour l’économie, c’est sûrement ce débat qui risque d’animer encore politiques et citoyens pour longtemps.![]()

Georges El Haddad, Doctorant en Sciences Économiques et Attaché d’Enseignement et de Recherche (ATER) à la Faculté de Droit, Sciences Économiques et Gestion de Nancy. Membre du Conseil Scientifique, Université de Lorraine et Julien Grandjean, Attaché temporaire d’enseignement et de recherche en sciences économiques au Bureau d’économie théorique et appliquée – Faculté de Droit, Sciences économiques et Gestion de Nancy – Faculté de Droit, Économie et Administration de Metz, Université de Lorraine

Cet article est republié à partir de The Conversation sous licence Creative Commons. Lire l’article original.

![]()