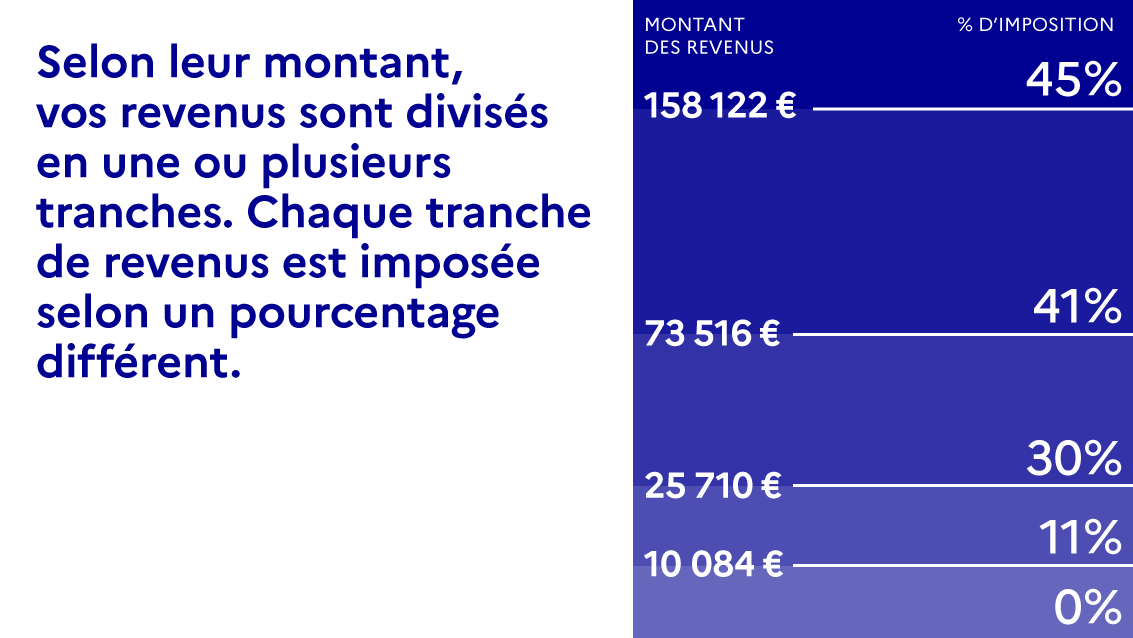

Le calcul de l’impôt sur le revenu s’effectue sur la base d’un barème en 5 tranches sur lesquelles s’applique un taux d’imposition différent. Comme chaque année, le montant de ces tranches a été revalorisé. Faites vos comptes.

Les grandes étapes du calcul de l’impôt sur le revenu

Le montant de l’impôt sur le revenu se calcule à partir du revenu net imposable, en 3 grandes étapes :

- Divisez le revenu net imposable par votre nombre de parts de quotient familial.

- Appliquez ensuite à ce résultat le barème progressif de l’impôt sur le revenu applicable aux revenus de l’année concernée.

- Multipliez le résultat obtenu par le nombre de parts du quotient familial pour obtenir le montant de l’impôt dû.

Calcul de l’impôt sur le revenu sur la base du barème 2021

Les tranches du barème ont été revalorisées de 0,2 % depuis le 1er janvier 2021 en application de la loi de finances pour 2021. Cette revalorisation a été fixée en fonction de l’évolution des prix à la consommation hors tabac de 2020 par rapport à 2019.

Le barème 2021 de l’impôt sur le revenu

Exemple 1 : Cas d’un célibataire au revenu net imposable de 32 000 €

Pour un célibataire, le quotient familial est d’une part. Premièrement, il doit donc effectuer l’opération 32 000 €/1 = 32 000 €.

Pour le calcul de son impôt, il faut ensuite soumettre ce résultat au barème applicable aux revenus 2020 :

- Tranche de revenu jusqu’à 10 084 € imposée à 0 % = 0 €

- Tranche de revenu de 10 085 € à 25 710 € : soit 15 625 € imposée à 11 % : 15 625 € x 11 % = 1 718,75 €

- Tranche de revenu de 25 711 € à 73 516 € imposée à 30 % : soit 6 289 € (obtenu en effectuant le calcul 32 000 – 25 711) x 30 % = 1 886,7 €.

Le taux marginal d’imposition de ce célibataire est de 30 %, mais tous ces revenus ne sont pas imposés à 30 %. Le résultat total obtenu est égal à 0 + 1 718,75 € + 1 886,7 € = 3 605,45 €.

Pour trouver l’impôt dont le célibataire devra s’acquitter sur ses revenus, il reste à multiplier ce montant par le nombre de part de quotient familial du célibataire : 3 605,45 € x 1 = 3 605,45 € arrondis 3 605 €.

Exemple 2 : Cas d’un couple marié ou pacsé, deux enfants mineurs, au revenu net imposable de 55 950 €

Le couple dispose de 3 parts (2 parts pour le couple et une demi-part pour chaque enfant), le revenu net imposable de 55 950 € se divise donc en 3 = 18 650 €.

Pour calculer son impôt, ce montant est soumis au barème de l’impôt sur le revenu

- Tranche de revenu jusqu’à 10 084 € imposée à 0 % = 0 €

- Tranche de revenu 10 085 € à 25 710 € imposée à 11 % : soit 8 565 € (obtenu en effectuant le calcul 18 650 – 10 085) x 11 % = 942,15 €.

Le taux marginal d’imposition de cette famille est de 11 % mais tous leurs revenus ne sont pas imposés à 11 %. Le résultat total obtenu est égal à 0 + 942,15 € = 942,15 €.

Cette famille ayant 3 parts de quotient familial, il faut ensuite multiplier ce résultat par le chiffre 3. L’impôt sur les revenus du couple correspondra donc à 942,15 € x 3 = 2826,45 € arrondis à 2 826 €.

Le barème de l’impôt sur le revenu est un élément du calcul de l’impôt sur le revenu. Le montant de l’impôt peut être ajusté dans certaines situations : plafonnement des effets quotient familial, application d’une décote en cas de faibles ressources, prise en compte des réductions ou crédits d’impôt notamment.

Lire aussi : Tout savoir sur l’impôt sur le revenu