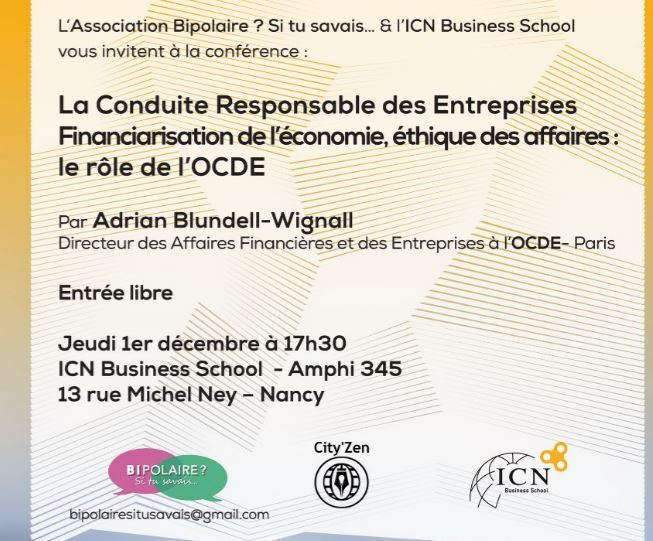

Exclusif. Economiste de renom, le Dr Blundell-Wignall est conseiller spécial auprès du secrétaire-général de l’OCDE à Paris. Ce spécialiste des marchés financiers donnera une conférence à ICN Business School de Nancy le 1er décembre à l’invitation de l’association Bipolaire ? Si tu savais… Il a bien voulu répondre à nos questions.

Une première question très simple : à quoi sert vraiment l’OCDE ?

The OECD is an organisation of 35 countries that have reached a certain level of economic development and have passed laws to be compatible with OECD legal instruments. Delegates from countries meet to discuss common economic problems, to share experiences in solving them, and to improve and monitor legal commitments. It also acts as a mechanism for countries to join the OECD by passing laws that bring them into line with civil society goals.

L’OCDE est une organisation de 35 pays qui ont aujourd’hui un certain niveau de développement économique et ont passé des lois qui leur donnent les moyens de mettre en oeuvre les instruments juridiques de l’OCDE. Des délégués de divers pays se rencontrent pour discuter des problèmes économiques qu’ils partagent, pour échanger leurs façons d’y répondre, et pour améliorer et surveiller leurs engagements légaux. C’est aussi un dispositif par lequel les pays peuvent adhérer à l’OCDE en passant des lois qui leur permettent de s’aligner sur les objectifs de la société civile.

Vous êtes un spécialiste des marchés financiers qui ont mauvaise presse dans l’opinion publique, notamment depuis la crise des subprimes de 2008. Vu de l’extérieur, on a l’impression que de grandes banques mondiales échangent entre elles, à la vitesse de la lumière, des sommes colossales, de l’argent virtuel ne reposant sur aucune réalité économique, et pour leur seul profit. Est-ce exact ?

It is true that banks known as GSIB’s (globally systemically important banks) deal in derivatives on a massive scale. Some are very useful, for hedging risks and volatile prices. But some are designed to avoid regulations and to structure products that take advantage of the tax system and bring risks that ordinary persons don’t understand. Since the crisis banks have been regulated more strongly, particularly in the USA, which helps to reduce this risk taking. Europe is lagging behind the USA in dealing with the crisis. Stronger regulation on banks is now pushing risk into other financial institutions (insurance companies, hedge funds, pension funds), sometimes referred to as “Shadow Banks”.

Il est vrai que les banques qu’on appelle GSIB (banques d’importance systémique mondiale ) agissent à grande échelle dans le domaine des produits dérivés. Certaines sont très utiles, pour garantir les risques et la volatilité des prix. Mais d’autres sont conçues pour éviter les règlementations et pour structurer des produits qui profitent du système fiscal et posent des risques que monsieur tout-le-monde ne perçoit pas. Depuis la crise, les banques sont soumises à une plus forte règlementation, surtout aux USA, ce qui permet de réduire la prise de risques. L’Europe est en retard par rapport aux USA dans le traitement de la crise. Les banques sont à présent soumises à une réglementation plus exigeante et cela fait refluer le risque sur d’autres institutions financières (companies d’assurance, “hedge funds” – fonds spéculatifs -, fonds de pension) que l’on désigne parfois sous le terme “Shadow Banks” – banques fantômes.

Tout le monde se souvient de la crise bancaire et financière de l’automne 2008 et de ses conséquences, notamment en Grèce, en Espagne et ailleurs. Aujourd’hui, le risque d’une nouvelle crise est-il écarté ?

New risks are on the horizon in the shadow banks, which are taking on more risks, and in emerging markets where company borrowing after the crisis has been very strong since 2008—particularly in China. These markets are less liquid. In searching for better yields than zero or even negative interest rates investors have been moving along a “super-highway” into these high risk illiquid assets—but when a shock comes and they want to get out, they may find the super highway will turn into a narrow track on the way back, with big swings in prices as everyone rushes for the exits.

On voit pointer de nouveaux dangers pour les shadow banks, qui prennent plus de risques, et pour les marchés émergents où depuis 2008 les entreprises empruntent beaucoup – surtout en Chine. Ces marchés sont moins liquides. Les investisseurs sont à la recherche de rendements qui rapportent plus que des taux d’intérêt à 0% ou même des taux négatifs. C’est une autoroute ultra-rapide qui les amène à investir dans des actifs à risque, non liquides – cependant en cas de choc, quand ils voudront en sortir, ils pourraient bien se rendre compte que cette autoroute s’est transformée en chemin étroit, et que comme tout le monde se précipite vers les sorties, les prix des actifs connaissent de grandes fluctuations.

On voit pointer de nouveaux dangers pour les shadow banks, qui prennent plus de risques, et pour les marchés émergents où depuis 2008 les entreprises empruntent beaucoup – surtout en Chine. Ces marchés sont moins liquides. Les investisseurs sont à la recherche de rendements qui rapportent plus que des taux d’intérêt à 0% ou même des taux négatifs. C’est une autoroute ultra-rapide qui les amène à investir dans des actifs à risque, non liquides – cependant en cas de choc, quand ils voudront en sortir, ils pourraient bien se rendre compte que cette autoroute s’est transformée en chemin étroit, et que comme tout le monde se précipite vers les sorties, les prix des actifs connaissent de grandes fluctuations.

Comment se fait-il que les grandes banques mondiales (Goldman Sachs, par exemple) s’enrichissent dans des conditions inédites jusqu’ici, alors que, dans le même temps, les populations, y compris dans les 35 pays membres de l’OCDE s’appauvrissent ?

The crisis has had the worst effects on countries with less flexible structures and poor policy responses. So it is more than banks enriching themselves that is the problem here for the weaker members of society. There was a need to do 4 things in a certain order to deal with the crisis properly: (1) deal with the troubled assets of banks first; (2) then recapitalise the banks (3) then tighten regulations on capital and bank leverage; and (4) to separate high-risk (especially derivatives) businesses from ordinary banking where the deposits of ordinary citizens are guaranteed by governments. The US has come closest to doing this, and is benefitting the most. In Europe, policy makers have not dealt with the bad loans of banks first, have not properly recapitalised banks and have not separated risky businesses from ordinary deposit banking. So in Europe the banks can’t function properly, and this has contributed to an L-shape recovery in Europe. Other factors are cheap competition from subsidised companies in certain large emerging countries which is unfair, and which costs jobs and lowers salaries. So there are many factors that cause economic hardship—banking is only one of them.

La crise a eu les effets les plus dévastateurs dans les pays avec des structures moins souples et de mauvaises stratégies de réaction. Aussi, pour les membres les plus fragiles de la société, le problème principal n’est pas le fait que les banques s’enrichissent. Il aurait fallu faire quatre choses pour répondre correctement à la crise : d’abord, commencer par s’occuper des actifs toxiques des banques ; deuxièmement, re-capitaliser ces banques ; ensuite, renforcer les règlementations sur le levier financier des banques. Et enfin, séparer les entreprises à haut risque (particulièrement les dérivés) du secteur ordinaire des banques où les dépôts des citoyens sont garantis par le gouvernement. Ce sont les USA qui s’en sont le plus approchés, et cela leur a été le plus bénéfique. En Europe les décideurs ne se sont pas occupés en priorité des prêts toxiques des banques, ils n’ont pas correctement recapitalisé les banques et n’ont pas séparé les entreprises à risques des banques de dépôt ordinaires. En conséquence, en Europe les banques n’arrivent pas à fonctionner correctement, ce qui a contribué à une reprise “en L” dans le continent. D’autres facteurs proviennent de la concurrence de produits bon marché de la part des entreprises subventionnées dans certains grands pays émergents ; c’est injuste, et cela fait perdre des emplois et baisser les salaires.

On voit bien que les banques ne sont qu’un des nombreux facteurs qui déclenchent les difficultés économiques.

La dette publique de la France est, selon différentes sources, de 3.400 milliards d’euros. Sera-t-elle un jour remboursée au « marché » ?

France will never default on its debt. Remember, debt doesn’t have to be repaid to zero, it can be rolled into new issues of debt (new borrowing that replaces and pays back the old maturing debt). And please understand that where there is a case to borrow—for example because interest rates are so low and the need for infrastructure is so strong—and particularly green infrastructure—there is an economic case for governments to have debt. The return to society is greater than the cost of borrowing.

La France ne fera jamais défaut au remboursement de sa dette. N’oubliez pas qu’il n’y a pas besoin de rembourser jusqu’au dernier centime. On peut procéder à de nouvelles émissions de dettes (de nouveaux emprunts qui remplacent et permettent de rembourser l’ancienne dette arrivée à échéance). Et comprenez bien que l’endettement des gouvernements se justifie sur le plan économique quand les emprunts sont justifiés – par exemple quand les taux d’intérêt sont très faibles et que le besoin de nouvelles infrastructures est très important, notamment en matière d’infrastructures vertes. Cela rapporte plus à la société que ce que cela lui coûte en emprunt.

Si je ne suis pas trop long, une dernière question : L’Europe et donc la France négocient en ce moment deux traités de libre-échange commercial, l’un avec le Canada (CETA), l’autre avec les Etats-Unis (TIPP). Est-ce une bonne chose d’après vous et si oui pourquoi y a-t-il tant de mystères autour de ces traités ? N’y a-t-il pas là un déficit de démocratie ?

This is a very sensitive issue right now so I have no comment on the 2 treaties you mention. The OECD in general believes that open economies are beneficial, provided all countries play on a level playing field, and do not try to “beggar-their-neighbours”, for example, by subsidising their industry unfairly and/or by manipulating their exchange rates.

Pour l’instant c’est une question très délicate aussi je ne ferai pas de commentaire sur les deux traités que vous mentionnez. Pour l’OCDE, de façon générale, il est plutôt bénéfique d’avoir des économies ouvertes, à condition que tout le monde soit sur pied d’égalité, et que certains n’essaient pas de jouer le “chacun pour soi”, en subventionnant de façon illégale leurs industries et / ou en jouant avec leurs taux de change.

Propos recueillis par Marcel GAY

(Traduction de Marie-Paule Pierrel)

Biographie

Dr. Adrian Blundell-Wignall est Conseiller spécial auprès du Secrétaire-général de l’OCDE sur les marchés financiers et les entreprises.

Il est le fondateur et président d’une fondation caritative (La Fondation Anika) qui soulève des fonds pour fournir des bourses d’étude dans le domaine de la santé.

De nationalité australienne, M. Blundell-Wignall est titulaire d’une licence et d’un doctorat en économie de l’Université de Cambridge au Royaume-Uni.

Il est l’auteur de publications sur le thème des marchés financiers et de la politique monétaire dans des journaux et ouvrages spécialisés, ainsi qu’études et rapports boursiers.

Expérience

- 2014 – 2016 Directeur de la Direction des Affaires financières et des entreprises à l’OCDE

- 2007 – 2014Directeur adjoint de la Direction des Affaires financières et des entreprises à l’OCDE

- 2000– Vice-président exécutif, Responsable de la répartition des actifs, BT Funds Management

- 1993– Responsable des positions sur produits dérivés et des produits à effet de levier chez Bankers Trust Funds Management, à l’origine d’une activité représentant 4 milliards USD

- 1991– Responsable du Département des études à la Reserve Bank of Australia : direction du département et participation aux discussions de politique monétaire lors des réunions internes avant Conseil

Au début de sa carrière, il a tenu différents postes d’économiste au sein du Département des Affaires économiques de l’OCDE, de la Reserve Bank of Australia et de l’Economic Planning Advisory Council of Australia.

Bipolaire ? Si tu savais…

Autrefois nommée psychose maniaco-dépressive, les troubles bipolaires sont une maladie de l’humeur. Ils provoquent une alternance de périodes d’activité intense exagérée, d’exaltation et de périodes de dépression profonde très handicapantes.Les troubles bipolaires sévères touchent & à 2% de la population. Selon l’Organisation mondiale de la santé, ils comptent parmi les dix maladies les plus coûteuses et les plus invalidantes. Le taux de mortalité des personnes atteintes est de 2 à 3 fois plus élevé que celui de la population générale. Le risque suicidaire est important (15% des patients). Le diagnostic est souvent fait tardivement après une période de 8 à 10 ans d’évolution, ce qui aggrave le pronostic. Les troubles peuvent avoir des conséquences importantes sur la vie affective, familiale, professionnelle et sociale.

D’où l’intérêt d’informer, de dé-stigmatiser.

Aujourd’hui, le Centre expert des troubles Bipolaires de Nancy que dirige le Pr Jean-Pierre Kahn est labellisé par la Fondation FondaMental au sein de services hospitaliers. Les Centre experts sont un dispositif de soin et de recherche spécialisé dans l’évaluation, le diagnostic et l’aide à la prise en charge de la pathologie.

L’association Bipolaire ? Si tu savais que préside Marie-Paule Pierrel organise des événements pour sensibiliser le public à ces troubles.Contact : 06.15.82.61.22.

bipolairesitusavais@gmail.com

Web : http://bipolairesitusavais.com